建行黄金杠杆 关于收益率曲线的运动规律和央行的货币政策

文/沧海一土狗建行黄金杠杆 ps:2600字 引子 ]article_adlist--> 在传统的研究方法中,我们倾向于把收益率曲线拆开,单独地去研究收益率曲线上的点,譬如,我们会去分别研究R007、一年存单利率、两年国债利率和十年国债利率。 对称的,还有一个相反的研究方向,那就是把整条收益率曲线视作一个整体,根据它的整体运动规律,来确定某个期限的利率。 也就是说,传统的研究方法是分总式的,对偶的研究方法是总分式的。 这篇文章并不打算批判传统的分析框架,而是想充当一辆观光大巴,带领大家从“总分

-

文/沧海一土狗建行黄金杠杆

文/沧海一土狗建行黄金杠杆ps:2600字

引子]article_adlist-->在传统的研究方法中,我们倾向于把收益率曲线拆开,单独地去研究收益率曲线上的点,譬如,我们会去分别研究R007、一年存单利率、两年国债利率和十年国债利率。

对称的,还有一个相反的研究方向,那就是把整条收益率曲线视作一个整体,根据它的整体运动规律,来确定某个期限的利率。

也就是说,传统的研究方法是分总式的,对偶的研究方法是总分式的。

这篇文章并不打算批判传统的分析框架,而是想充当一辆观光大巴,带领大家从“总分式”的视角观察一下那些我们熟悉的事物。

基本运动——旋转

首先,我们得回到一切的源头——居民和银行的关系。

这是一组非对称关系,居民为主,银行为辅,银行为居民提供服务,居民向银行支付费用——期限利差。

因此,债券市场会表现出以下特性,

1、居民风险偏好提高引致更多的金融需求;

2、更多的金融需求导致金融服务费用提高;

换言之,我们应该把期限利差视作一个整体,风险偏好提高,期限利差提高。

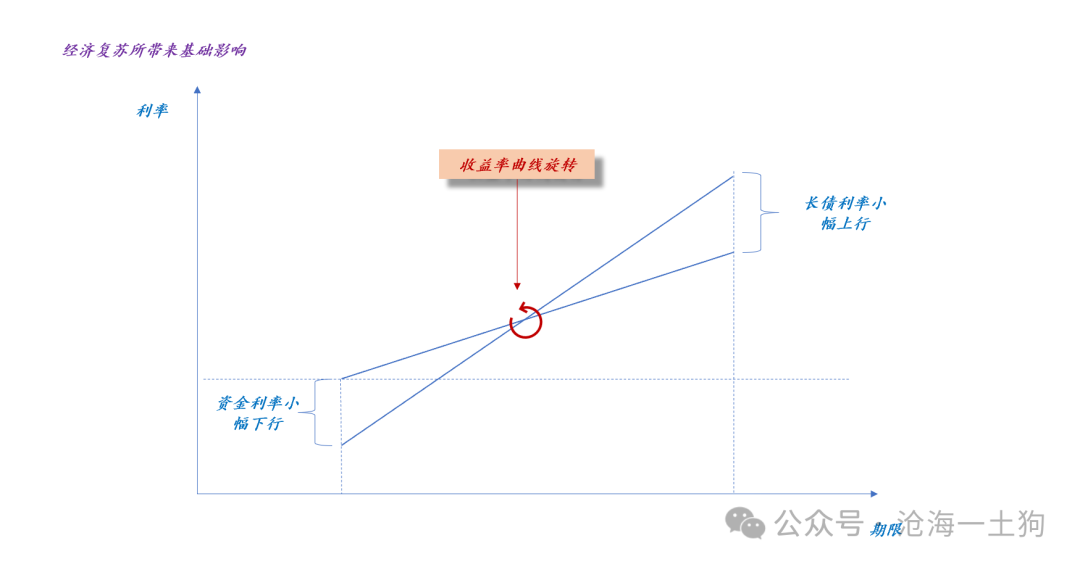

如上图所示,随着居民活动的增加,居民需要雇佣更多的银行服务,相应的,给银行分配的利益也会增加。

相对应的,我们可以用收益率曲线的运动来刻画居民和银行的相互关系。当居民风险偏好增加,金融服务需求增加,期限利差扩大,收益率曲线逆时针旋转;反之,当居民风险偏好减少,金融服务需求减少,期限利差减少,收益率曲线顺时针旋转。因此,在“总分式”的系统中,最基本的力量是整条收益率曲线的旋转力量。这与“分总式”系统很不一样,那个系统特别关注某一期限利率的变动。

事实上,当居民的风险偏好提升时,我们很难判断“某一特定利率”的具体变动,因为系统的其他关系尚未得到确认。

如上图所示,当央行不施加任何约束,放任收益率曲线自由时,居民风险偏好提升会导致收益率曲线逆时针旋转,结果就是:

1、长债利率小幅上行;

2、资金利率小幅下行;

3、期限利差扩大;

根据上文的推理,不难发现,居民风险偏好提升的幅度越大,期限利差扩大的幅度越大。

这会导致一个有些反直觉的结论:居民风险偏好提升,资金利率会逐步下行。

当下,我们的系统正处于这个状态,居民风险偏好在稳步修复,资金利率中枢缓慢下行。

基本运动——央行的限制

其次,大平台与小平台的互补共生将成为行业发展的新常态。在区块链数据赛道中,大型平台凭借丰富的资源和强大的技术实力,能够支撑更广泛的应用场景和商业需求。而小型平台则以其灵活、轻便的特点,满足特定业务场景和用户的需求。这两种模式并非相互排斥,而是相互补充、共同发展。在2024年,我们预见到大型平台和小型平台将实现更加紧密的合作与共生,共同推动区块链数据赛道的繁荣。

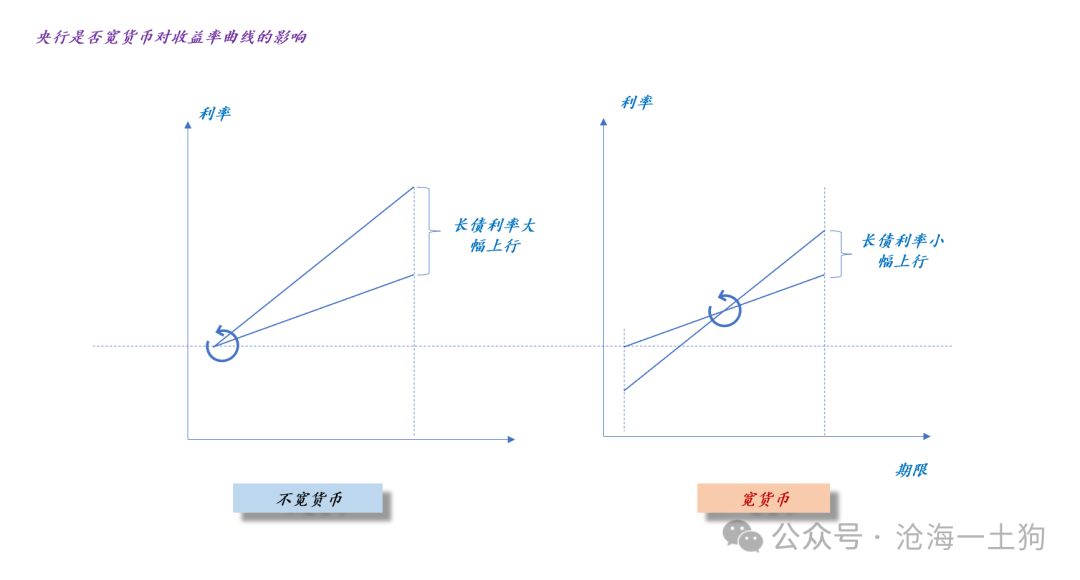

对于央行的“放任行为”,我们有一个好听的名字——宽松的货币政策。也就是说,在“总分式”系统中,宽松的货币政策有一个精确的定义:当居民风险偏好提升时,收益率曲线逆时针旋转,央行放任短端资金利率自发下行。

从这个视角来观察,息并不是央行主动降的,而是居民降的,央行只是没阻拦这个过程。

相对应的,我们还有“中性的”和“紧缩的”货币政策,那意味着,央行参与了整个过程,并进行了某种限制。

对于这两种情况,我们也可以给一个精确的定义:

1、中性的货币政策,给R007设置一个下限;

2、紧缩的货币政策,逐步推高R007的利率;

引入另一个基本运动之后,我们就可以构造一个隐含“居民、央行和银行”三者的复杂系统了。

如上图所示,当居民风险偏好提高时,如果央行不宽松货币,那么,十年国债利率会大幅上行;相反,如果央行宽松货币,放任R007自由,那么,十年国债利率上行幅度会很小。

在这个系统中,有两类十分重要的相互关系:

1、居民和银行的相互关系;

2、央行和金融体系的相互关系;

央行调控的本质

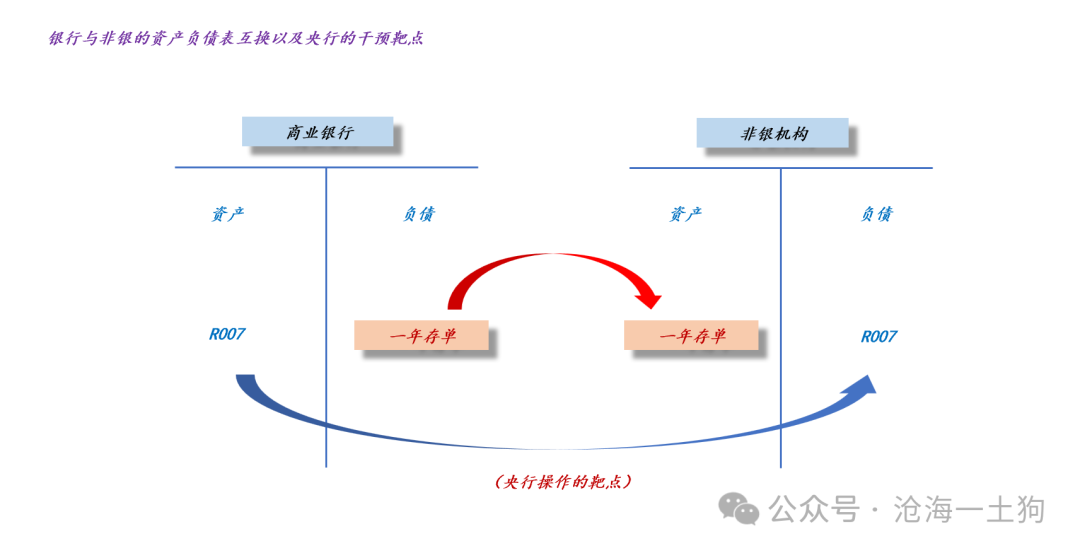

那么,央行控制短端的微观机制又是什么呢?调节银行和非银的关系。在《超越传统的货币政策体系》一文中,我们有讨论过,央行的改革让基础货币约束成为松弛约束,让银行的负债质量成为紧约束。这显著地改变了整个生态,让银行和非银之间的关系变得极其重要。

这又是另一组非对称关系,银行为主,非银为辅,非银为银行提供【指标】,银行向非银支付费用——短端期限利差。

如上图所示,商业银行和非银机构会交换资产负债表完成合作,前者获得指标,后者获得利差。央行可以一系列手段来调控这种合作规模的大小,最为常见的手段是控制银行对非银融出的规模。

一般来说,央行推高R007的手段并不是收紧基础货币,而是,限制银行对非银的融出,后者会迅速地推高整个系统的利率。

说实话,央行的这个控制手段十分巧妙,他所控制的是合作的代谢产物:他为了让大家少喝啤酒,限制手段是不让人上厕所,膀胱憋得难受,自然不敢多喝了。然而,从“分总式”系统中,我们认为资金是原料,R007是某种原料的价格;但是,在“总分式”系统中,资金是代谢产物,R007是代谢产物对应的价格。

也就是说,央行并没有提供任何原料,央行只是针对“排污行为”征税,有些时候不征税,有些时候征税。把头和屁股的关系对应准确了,很多逻辑混乱就消失了。

整条收益率曲线的本质

搞清楚央行调节行为的本质之后,我们就知道收益率曲线的线头是哪里了——是长端,是居民。

如上图所示,居民是一切收益的根本来源。这个源头之下是两次再分配和一次征税:

1、银行服务居民,进行初次再分配;

2、非银辅助银行,进行二次再分配;

3、央行对分配的最终产物征税来完成最终调节;

参考前文的分析,就有了下图:

这是一个有机的体系,清晰地定义了:

1、利益的源头和流转的方向;

2、各个环节的具体情况;

3、各个主体的主要职责;

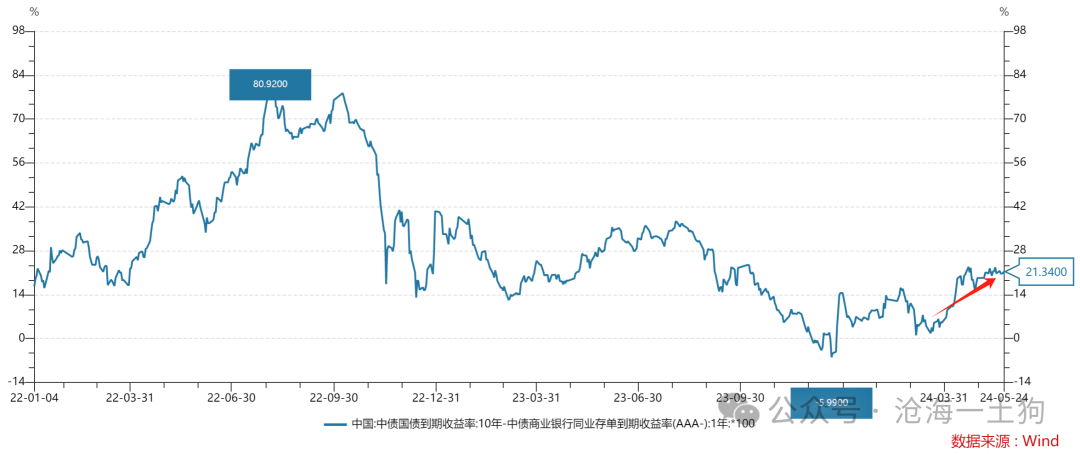

结束语]article_adlist-->有了这个框架,我们就能清楚地知道,十年国债利率、十年国债和一年存单利差,R007的趋势值在给我们讲一个怎样的故事了。

1、十年国债利率

2、十年国债和一年存单利差

3、R007的趋势值

当下,居民的风险偏好正在复苏,但是,节奏缓慢;央行乐见其成,对整个过程比较放任,货币政策比较宽松。

下一阶段比较确定的是,R007的趋势值和一年存单利率会继续往下。

那么,什么时候风险偏好的复苏进入新的阶段呢?央行把货币政策调整为“中性”,这也是央行的被动操作。

根据前文的定义,其标志也很明显,资金利率中枢下行到某个位置稳住。

当下,资金利率中枢刚到1.89%,离1.80%还有一些距离。所以,央行离退出宽松有很长的距离,没必要对货币政策悲观,空间还是很大的。

好了,观光结束,希望对大家能有所启发。

ps:数据来自wind,图片来自网络

为什么一年存单利率大幅下行?如果你是弱者,最好假定你是错的。

央行如何影响十年国债利率?

超越传统的货币政策体系

为什么金融机构的套利空间一直在萎缩?

End

苹果用户请扫二维码,安卓用户可点击链接:

沧海一土狗的知识星球

本号唯一的知识星球号

定位:升级认知框架的思维实验室

星球的主体是一系列具备一致性的模型

星主每天会通过增量讯息和市场反馈检验模型

这个检验过程就是每日的股市和债市复盘

因此,这一系列模型也是动态升级的

此外,星球里还有对重要的现象或事件的点评

以及一些跟公众号内容不同的随笔

欢迎加入建行黄金杠杆

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

相关资讯

在之前的文章中股票配资怎么找客户,我们提到了太极图来自于古人观察太阳运作的规律而得出的结果。由此可以看出,我们人的先人在天象观察,历法制作上有相当悠久的历史。 那么提起中华大地上最古老的天象历法,那便是天干地支了。只是,天干地支的出现太过于久远吗,所以他们到底是如何出现的,如今亦是众说纷纭,且流传着许多神奇传说。 《山海经》的 《大黄南经》和《海外东经》中便...

证券日报网讯 7月30日晚间在线配资安全吗,晨光生物发布公告称,公司于近日正式取得了国家知识产权局颁发的专利证书;子公司——河北晨光检测技术服务有限公司于近日正式取得了国家版权局颁发的计算机软件著作权登记证书。...

民营经济、新技术、提振消费。 关于股票杠杆...

随着各国家文化的不断交流,和中国在国际地位的不断提升,越来越多的国家把中文带进了校园,成为了一门需要重点学习的语言类课程,看到网上外国学生晒出的“0分中文试卷”,不少国内的大学生直接笑出声——当年学外语的苦,也算是大仇得报了。 而在泰晤士公布的首届跨学科科学排名中,我国一共有13所大学上榜,其中位列前200强的大学一共有9所,其中包含6所985大学,1所21...

证券代码:300190证券简称:维尔利公告编号:2024-086债券代码:123049债券简称:维尔转债维尔利环保科技集团股份有限公司本公司董事会及董事保证本公告内容不存在虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。特别提示:称“公司”)股票已出现在任意连续三十个交易日中至少有十五个交易日的收盘价低于当期转股价格的8...